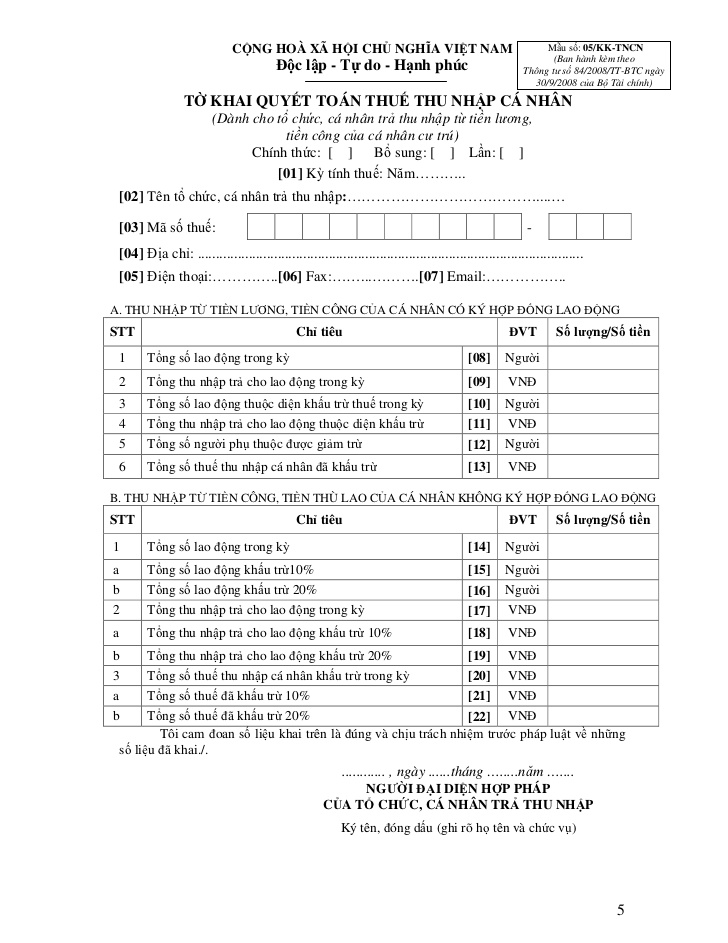

Trước khi thực hiện kê khai thuế thu nhập cá nhân, bạn cần biết cách lập tờ khai thuế thu nhập cá nhân theo mẫu 05/KK – TNCN theo quy định Nhà nước hiện hành.

Tờ khai thuế thu nhập cá nhân (TNCN) theo mẫu 05/KK – TNCN là tờ khai thuế thu nhập cá nhân mới nhất dành cho tổ chức hoặc cá nhân chi trả các khoản thu nhập từ tiền lương và tiền công theo tháng hoặc theo quý. Khi kê khai thuế TNCN các bạn sử dụng mẫu tờ khai thuế thu nhập cá nhân mới nhất này.

Bạn đang xem: Hướng dẫn chi tiết cách lập tờ khai thuế thu nhập cá nhân

Trước khi bắt tay vào việc thực hiện cách lập tờ khai thuế thu nhập cá nhân bạn cần tải phần mềm HTKK mới nhất và xác định được doanh nghiệp bạn khai thuế TNCN theo tháng hay theo quý để chọn mẫu cũng như cập nhật thông tin sao cho phù hợp với yêu cầu.

1. Cách lập tờ khai thuế thu nhập cá nhân

Các bước lập tờ khai thuế thu nhập cá nhân bao gồm các bước cụ thể như sau:

Bước 1: Sau khi đã tải phần mềm HTKK mới nhất về máy và cài đặt xong => Bạn thực hiện thao tác đăng nhập vào phần mềm, đồng thời tiến hành các bước như sau.

– Bạn chọn hình thức “THUẾ THU NHẬP CÁ NHÂN”. Tiếp theo, bạn chọn 05/KK – TNCN Tờ khai khấu trừ thuế thu nhập cá nhân (TT92/2015).

– Sau đó, bạn Click chuột rồi chọn “KỲ KÊ KHAI THUẾ THEO THÁNG HOẶC THEO QUÝ” => Chọn tiếp “TỜ KHAI LẦN ĐẦU HOẶC BỔ SUNG”.

– Cuối cùng, bạn Click chuột vào ô “ĐỒNG Ý”.

Bước 2: Thực hiện kê khai chỉ tiêu trên Tờ khai thuế TNCN mẫu 05/KK – TNCN

– Chỉ tiêu số [21] Tổng số người lao động: Được hiểu là tổng số cá nhân có thu nhập từ tiền lương, tiền công mà tổ chức/doanh nghiệp trả thu nhập mỗi tháng.

Nghĩa là: Trong quý hoặc trong tháng đó, tổ chức/doanh nghiệp trả tiền lương cho bao nhiêu người => thì nhập tổng số nhân viên đó vào (bao gồm người thử việc, lao động thời vụ…)

– Chỉ tiêu số [22] Cá nhân cư trú có hợp động lao động: Chính là tổng số cá nhân cư trú nhận tiền lương theo Hợp đồng lao động từ 3 tháng trở lên mà doanh nghiệp/tổ chức trả thu nhập cho người lao động mỗi tháng.

Nghĩa là: Trong tháng hoặc trong quý đó, doanh nghiệp/tổ chức trả thu nhập bao nhiêu người cư trú ký hợp đồng lao động từ 3 tháng trở lên => thì nhập tổng số nhân viên đó vào.

– Chỉ tiêu số [24] Tổng số cá nhân đã khấu trừ và cá nhân cư trú: Tổng số cá nhân có thu nhập từ tiền lương mà doanh nghiệp/tổ chức trả thu nhập đã khấu trừ thuế.

– Chỉ tiêu số [25] Tổng số cá nhân đã khấu trừ và cá nhân không cư trú: Tổng số cá nhân không cư trú có thu nhập từ tiền lương mà doanh nghiệp/tổ chức đã khấu trừ thuế.

Nghĩa là: Các nhân viên không cư trú mà tổ chức/doanh nghiệp đã khấu trừ thuế thu nhập cá nhân trong tháng hoặc trong quý.

– Chỉ tiêu số [27] Tổng thu nhập chịu thuế thu nhập cá nhân trả cho cá nhân và cá nhân cư trú: Là những khoản thu nhập chịu thuế từ tiền lương và các khoản thu nhập chịu thuế khác có tính chất tiền lương mà tổ chức/doanh nghiệp trả cho cá nhân cư trú trong mỗi tháng.

* Công thức tính thuế thu nhập cá nhân: Thu nhập chịu thuế = Tổng thu nhập – Các khoản được miễn thuế.

Ví dụ: Trong quý 4/2019 kế toán Nguyễn Văn A có phát sinh lương như sau:

– Tháng 10: Tổng số lương chi trả cho 4 nhân viên là 40 triệu. Tổng các khoản được miễn thuế TNCN bao gồm ăn trưa + điện thoại là 4 triệu.

=> Tổng thu nhập chịu thuế trong tháng 10 của 4 nhân viên cư trú là: 40 triệu – 4 triệu = 36 triệu.

Xem thêm : 098 là mạng nào? Lý do đầu số 098 được yêu thích hiện nay

– Tháng 11: Tổng số lương chi trả cho 4 nhân viên là 40 triệu. Tổng các khoản được miễn thuế TNCN bao gồm ăn trưa + điện thoại là 4 triệu.

=> Tổng thu nhập chịu thuế trong tháng 10 của 4 nhân viên cư trú là: 40 triệu – 4 triệu = 36 triệu.

– Tháng 12: 40 triệu. Tổng các khoản được miễn thuế TNCN sẽ bao gồm ăn trưa + điện thoại là 4 triệu.

=> Tổng thu nhập chịu thuế trong tháng 10 của 4 nhân viên cư trú là: 40 triệu – 4 triệu = 36 triệu.

=>> Tổng thu nhập thuế quý 4/2019 của 4 nhân viên cư trú là: 36 triệu + 36 triệu + 36 triệu = 108 triệu.

– Chỉ tiêu số [28] Tổng thu nhập chịu thuế TNCN trả cho cá nhân và cá nhân không cư trú: Được hiểu là các khoản thu nhập chịu thuế từ lương và những khoản thu nhập chịu thuế khác có tính chất từ lương mà tổ chức/doanh nghiệp trả thu nhập cho cá nhân không cư trú trong tháng hoặc trong quý.

– Chỉ tiêu số [30] Tổng thu nhập chịu thuế trả cho cá nhân thuộc đối tượng phải khấu trừ thuế và cá nhân cư trú: Chính là những khoản thu nhập chịu thuế từ lương và các khoản thu nhập chịu thuế có tính chất từ lương mà tổ chức/doanh nghiệp trả cho cá nhân thuộc diện phải khấu trừ thuế theo tháng hoặc theo quý.

Nghĩa là: Tổng thu nhập chịu thuế các nhân viên cư trú phải thực hiện nghĩa vụ nộp thuế thu nhập cá nhân.

Ví dụ: Trong tháng 10/2019 có tổng cộng 4 nhân viên nhưng chỉ 3 nhân viên nộp thuế TNCN thì bạn tính thu nhập chịu thuế của 3 người đó để nhập vào tờ khai thuế thu nhập cá nhân.

=> File mẫu bảng tính thuế TNCN mà chúng tôi giới thiệu đến bạn có 3 nhân viên theo số thứ tự 01 – 02 – 03 phải nộp thuế thu nhập cá nhân.

Chỉ tiêu số [31] Tổng thu nhập chịu thuế trả cho cá nhân là đối tượng phải khấu trừ thuế và cá nhân không cư trú: Là những khoản thu nhập chịu thuế từ lương và các khoản thu nhập chịu thuế có tính chất từ lương mà tổ chức/doanh nghiệp trả cho cá nhân thuộc diện phải khấu trừ thuế theo tháng hoặc theo quý.

Chỉ tiêu số [33] Tổng số thuế thu nhập cá nhân đã khấu trừ và cá nhân cư trú: Đây là tổng số thuế thu nhập cá nhân mà tổ chức/doanh nghiệp trả thu nhập đã khấu trừ của những cá nhân cư trú theo tháng hoặc theo quý.

Ví dụ: Trong tháng 10/2019 có tất cả 3 nhân viên phải nộp thuế thu nhập cá nhân thì bạn tiến hành tính số tiền thuế thu nhập cá nhân phải nộp của 3 người đó và điền vào tờ khai thuế thu nhập cá nhân theo mẫu 05/KK – TNCN.

Chỉ tiêu số [34] Tổng số thuế thu nhập cá nhân đã khấu trừ và cá nhân không cư trú: Là tổng số thuế thu nhập cá nhân mà tổ chức/doanh nghiệp trả thu nhập đã khấu trừ của những cá nhân không cư trú theo tháng hoặc theo quý.

Chỉ tiêu số [35] Tổng thuế thu nhập cá nhân từ tiền mua bảo hiểm nhân thọ và các bảo hiểm không bắt buộc khác có tích luỹ về phí bảo hiểm của doanh nghiệp bảo hiểm ngoài nước Việt Nam dành cho người lao động.

* Lưu ý, các chỉ tiêu không được nêu qua những thông tin trên thì phần mềm HTKK sẽ cập nhật thay bạn.

Bài viết tham khảo:

- Kê khai thuế là gì?

- Hóa đơn trực tiếp có kê khai thuế không?

- Cách sửa lỗi khi nhantokhai.gdt.gov.vn không đăng nhập được

2. Căn cứ pháp lý liên quan đến việc kê khai thuế TNCN

Dưới đây là một số căn cứ pháp lý liên quan đến việc kê khai thuế TNCN mà bạn cần nên tham khảo nhằm tránh những sai sót trong quá trình lập tờ khai thuế thu nhập cá nhân, cũng như thực hiện quy trình kê khai thuế thu nhập cá nhân theo đúng quy định Nhà nước hiện hành:

– Thông tư số 156/2013/TT- BTC ngày 06/11/2013 của Bộ Tài chính

– Thông tư số 119/2014/TT- BTC ngày 25/8/2014

– Thông tư số 151/2014/TT- BTC ngày 10/10/2014

– Tại khoản 3 điều 21 Thông tư 92/2015/TT – BTC và Công văn 801/TCT – TNCN hướng dẫn quyết toán thuế TNCN năm 2015

Xem thêm : Tư vấn quy trình, thủ tục mở công ty cho người chưa có kinh nghiệm

– Thông tư số 111/2013/TT – BTC ngày 15/8/2013.

Đối tượng nộp thuế TNCN

Đối tượng phải nộp thuế thu nhập cá nhân là cá nhân cứ trú có thu nhập chịu thuế phát sinh trong và ngoài lãnh thổ Việt Nam. Hoặc cá nhân không cư trú có thu nhập chịu thuế phát sinh trong lãnh thổ nước Việt Nam (Quy định tại Điều 2 Luật Thuế thu nhập cá nhân 2007, sửa đổi và bổ sung 2012). Cụ thể như sau:

– Cá nhân cư trú là người phải đáp ứng tất cả các điều kiện sau:

+ Sinh sống và làm việc tại Việt Nam từ 183 ngày trở lên tính trong một năm dương lịch hoặc tính theo 12 tháng liên tục kể từ ngày đầu tiên có mặt tại lãnh thổ Việt Nam.

+ Có nơi ở thường xuyên tại lãnh thổ Việt Nam gồm nơi ở đăng ký thường trú hoặc có nhà thuê để ở tại Việt Nam theo hợp đồng thuê nhà dài hạn.

* Cá nhân không cư trú là người không đáp ứng các điều kiện quy định nêu trên.

3. Các khoản thu nhập phải chịu thuế TNCN

Theo Điều 3 Luật thuế TNCN 2007 (sửa đổi và bổ sung 2012) đối tượng phải thực hiện nghĩa vụ nộp thuế TNCN khi có các khoản thu nhập sau:

– Thu nhập từ tiền lương/tiền công dưới các hình thức bằng tiền hoặc không bằng tiền.

– Thu nhập từ đầu tư vốn, bao gồm: Tiền lãi cho vay, lợi tức cổ phần…

– Thu nhập chuyển nhượng vốn, bao gồm: Thu nhập từ chuyển nhượng vốn trong các tổ chức kinh tế, chuyển nhượng chứng khoán…

– Thu nhập từ các khoản phụ cấp, trợ cấp, trừ các khoản như sau: phụ cấp, trợ cấp về ưu đãi người có công, phụ cấp quốc phòng, an ninh, nguy hiểm, phụ cấp khu vực theo quy định của pháp luật…

– Thu nhập từ việc trúng thưởng, bao gồm: Trúng thưởng xổ số, trúng thưởng thông qua các hình thức bốc thăm, khuyến mãi…

– Thu nhập từ bản quyền, bao gồm: Từ chuyển giao, chuyển nhượng quyền sử dụng các đối tượng thuộc quyền sở hữu trí tuệ, chuyển giao công nghệ…

– Thu nhập từ việc chuyển nhượng bất động sản

– Thu nhập từ việc nhượng quyền thương mại.

– Thu nhập từ việc nhận thừa kế tài sản của ông bà, cha mẹ, anh chị em…

– Thu nhập từ việc nhận quà tặng có giá trị cao từ bạn bè, người thân, các tổ chức/doanh nghiệp

– Thu nhập từ việc thực hiện các hoạt động kinh doanh mua bán trên toàn lãnh thổ Việt Nam hoặc những hoạt động kinh doanh với người nước ngoài…

Bạn đang xem bài viết Hướng dẫn chi tiết cách lập tờ khai thuế thu nhập cá nhân, hy vọng những thông tin mà chúng tôi mang đến sẽ giúp bạn tháo gỡ phần nào thắc mắc về cách kê khai thuế tncn, đồng thời biết được mẫu tờ kê khai thuế thu nhập cá nhân theo quy định hiện hành. Chúc các bạn lập mẫu và kê khai thuế TNCN thành công.

Nguồn: https://bankstore.vn

Danh mục: Kinh Doanh